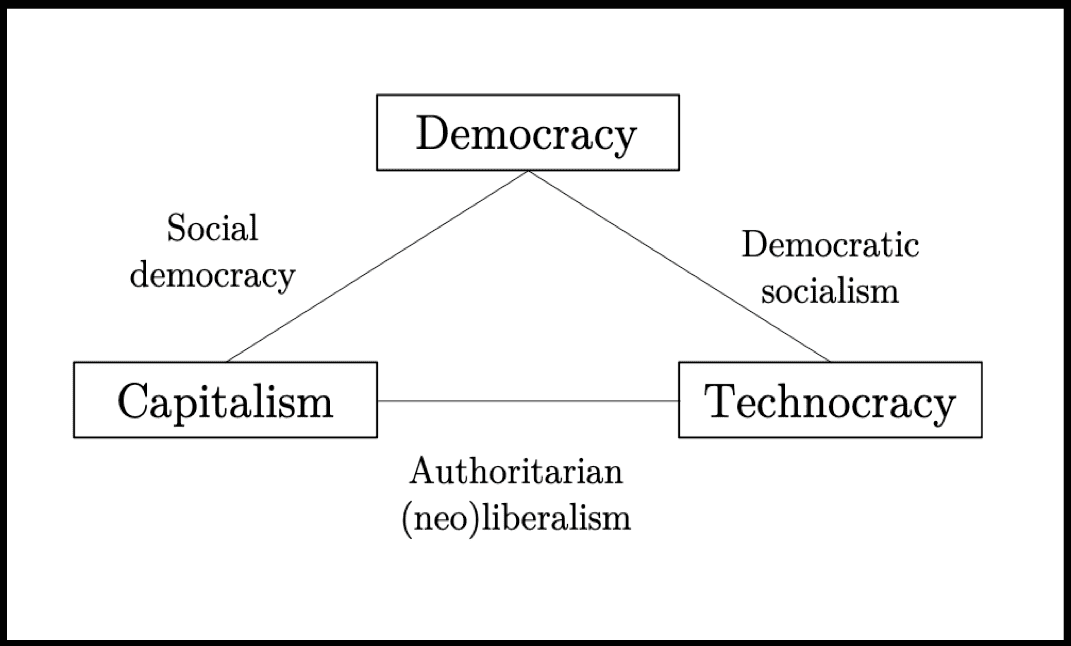

Tal matrimonio vivió una luna de miel (“Edad Dorada”) antes de que la relación se degradara progresivamente sometida a las exigencias de la globalización y de la economía financiera. Esta narrativa ha sido desenmascarada: la prosperidad y libertad del Norte Global se basa en la explotación y opresión del Sur Global. Mi punto de partida, no obstante, es un segundo enfoque crítico que cuestiona la narrativa matrimonial en base a principios políticos domésticos: En lugar de matrimonio entre democracia y capitalismo, deberíamos pensar que en el periodo posterior a la guerra se da una difícil cohabitación de capitalismo, democracia y tecnocracia.

Los tres lados del triángulo capitalismo-democracia-tecnocracia representan soluciones alternativas institucionales al problema de organizar y coordinar la actividad económica (de hecho, estas soluciones a menudo se solapan). Concluido el New Deal, que generó las condiciones de la pre-globalización del periodo de Bretton Woods (desde el final la guerra hasta 1971), el Norte Global consiguió con éxito casar capitalismo y democracia dentro de un sistema político gestionado por un amplio despliegue de instrumentos Keynesianos (“democracia social”). La globalización financiera erosionó gradualmente este modelo. A medida que la democracia social se transformaba en la “Tercera Vía”, tipificada por los gobiernos de Blair y Clinton de los 90 que promovieron la austeridad y la independencia de los bancos centrales, el ámbito fiscal y la opción democrática se estrechaban. La crisis financiera global consolidó este giro hacia el eje capitalismo-tecnocracia (más dramáticamente en el área euro donde los gobiernos nacionales reciben órdenes del Banco Central Europeo). Haciendo hincapié en la pérdida de opciones democráticas y autodeterminación, los críticos calificaron el nuevo enfoque como "(neo)liberalismo autoritario".

Gráfico 1: El Trilema Democracia-Capitalismo-Tecnocracia.

En el tercer lado del triángulo – llamémoslo socialismo democrático – es donde las cosas se ponen interesantes. Para descartar la opción de volver a la democracia social practicada en el pasado, es necesario considerar cuanto han cambiado las circunstancias históricas. La solución socialdemócrata surgió tras la Gran Depresión y dos guerras mundiales, que redujeron la economía global a una “una situación de subdesarrollo financiero” en expresión de Perry Mehrling. Como resultado de la Segunda Guerra Mundial el estado tenía una influencia considerable sobre sectores importantes de la economía, los sindicatos eran fuertes y los gestores de grandes corporaciones, con finanzas saneadas y ancladas en el mercado doméstico, creían en la fórmula fordista de crecimiento: “altos salarios, alto consumo”. En esta economía mixta, el capital y los gobiernos elegidos democráticamente estaban sujetos a la dependencia mutua.

Hoy la situación es diferente. El capitalismo financiero plantea un obstáculo mucho mayor a la justicia distributiva, la igualdad política, y, de manera crucial, a la sostenibilidad del clima. Para conseguir los salarios y los impuestos más bajos posibles y las estructuras financiera y legal óptimas, las corporaciones se han auto fragmentado por todo el globo. Las corporaciones, y de modo creciente nuestras viviendas e infraestructuras, son propiedad de poderosos inversores financieros que gestionan la riqueza de la élite rica mundial. Al contrario que los gestores fordistas del pasado, este capital financiero no depende de relaciones estables con otros titulares de riqueza, sino de bancos centrales independientes y organismos de arbitraje que lo protegen en contra dela democracia local. Bajo las condiciones actuales, es dudosa la existencia de una vía de retorno al capitalismo socialdemocrático del pasado.

¿Se puede forjar una nueva vía hacia un futuro progresista? El progresismo considera con razón que “la tecnocracia realmente existente” es un modo de gobierno dirigido a proteger al capitalismo financiero contra las mayorías electorales, y debería ser escéptico ante ideas ingenuas a favor de una “tecnocracia progresista” dentro del orden institucional existente. Dicho esto, reclamar el poder fiscal y monetario del estado y ejercerlo al servicio de objetivos progresistas será un proyecto tecnocrático, además de político.

Tecnocracia

Los tecnócratas forman un subgrupo de los burócratas. Poseen conocimientos especializados y, a diferencia de los meros técnicos, detentan posiciones de poder en las instituciones de gobierno. La tecnocracia es “un sistema de gobierno en el que expertos entrenados al efecto dirigen, gracias a su especialización, instituciones políticas y económicas”. Tanto regímenes autoritarios como democráticos recurren habitualmente a la gestión tecnocrática. Casos destacados incluyen el neoliberalismo autoritario en Chile, el capitalismo autoritario de estado en China y el capitalismo desarrollista de estado en Asia.

En la mayor parte del resto de países, la tecnocracia presenta en general un perfil más atenuado: las medidas, en buena parte ocultas, de los bancos centrales independientes de Occidente para controlar la inflación, por ejemplo,o las actuaciones para cumplir las condiciones impuestas por el FMI en otros países.

Como dijo Robert Dahl, las sociedades democráticas se enfrentan a un dilema entre “efectividad del sistema y participación ciudadana”. Al término del siglo XX, en una situación de triunfalismo de la derecha y capitulación de la izquierda al final de la guerra fría, se impuso una visión optimista de la tecnocracia. El consenso en la ciencia política era que la “legitimidad externa” producida por la mayor eficiencia podría compensar la pérdida de “legitimidad interna”, consecuencia de la menor participación ciudadana. Sin embargo las cosas han cambiado desde entonces.

Los bancos centrales han sido sin duda el área de la gobernanza tecnocrática que ha experimentado el mayor crecimiento del poder no sujeto a la elección de la ciudadanía. Después de la crisis de estanflación de la década de 1970 y de la mano dura de Paul Volker para abatir la inflación en USA en los primeros años ochenta, muchos países traspasaron la gestión de la política monetaria desde aquellos designados por los representantes electos, a tecnócratas que gestionaban los nuevos bancos centrales “independientes”. Este cambio, se argumentó, permitiría limitar la independencia a normas estrictas para estabilizar los precios, consiguiendo así equilibrar las necesidades del capitalismo financiero con las exigencias democráticas. Sin embargo, no fue así como se desarrollaron las cosas.

Contrariamente a la narrativa de que la independencia de la banca central constituía una forma de gestión económica despolitizada que maximizaba el bienestar, los bancos centrales conservaron un poder extraordinario para determinar los resultados distributivos. La amplitud de tal poder se puso de manifiesto con la irrupción de la crisis financiera global en 2008. Con la inyección ilimitada de liquidez y la compra de activos, los bancos centrales demostraron su capacidad de hacer “todo lo que sea necesario” para sostener a quienes consideraban merecedores de ayuda, mientras permanecían en gran medida exentos de control democrático.

Para ser claros, el problema de las respuestas de los bancos centrales a la quiebra de Lehman Brothers en 2008 y a la pandemia de coronavirus en 2020 no es que hayan actuado con rapidez y a una escala sin precedentes para evitar mayores daños económicos. El problema es que la actividad de los bancos centrales es altamente asimétrica y perpetúa un sistema financiero privado profundamente injusto y destructivo. En cierto sentido, esta es la buena nueva: planificación de la banca central ya está aquí. El aspecto negativo es que tal planificación se implementa como una mera función de apoyo, subordinada a la capacidad de planificación con fines de lucro del sistema financiero privado.

Lo peor de ambos escenarios: planificación del banco central para el lucro privado

En teoría, el problema de la coordinación macroeconómica tiene dos soluciones “puras”. Puede solucionarse (a) de modo centralizado por un planificador social; o (b) por especuladores Hayekianos cuyas operaciones descentralizadas se coordinan mediante los precios de mercado. Estas soluciones “puras” son de carácter ideal; en la realidad todos vivimos en economías mixtas: tanto las instituciones no sujetas al mercado como el mecanismo de los precios contribuyen a la coordinación. El problema es que la capacidad de planificación que nos queda ha sido efectivamente usurpada por el sector financiero privado.

En el capitalismo financiero la institución más importante es el banco central. Su actividad siempre contempla aspectos de planificación central: la política monetaria implica el firme propósito de manipular un precio clave de la economía: el precio de la liquidez a corto plazo. Sin embargo desde 2008 la escala y el ámbito de la planificación de los bancos centrales han ido mucho más allá. Hay casos obvios, como la compra de activos en grandes cantidades (“Expansión cuantitativa - quantitative easing”), que directamente condiciona la tasa de interés a largo plazo, a la vez que fija un suelo al precio de los activos financieros. Antes de la pandemia del coronavirus, por ejemplo, el Banco de Japón tenía un 49% de los bonos corporativos domésticos y un 65% de los fondos nacionales negociados en bolsa. Las actuaciones de los bancos centrales para configurar los mercados son menos visibles pero igualmente consecuentes. Han construido o remodelado los mercados monetarios y de valores respaldados por activos, así como las infraestructuras para pagos y liquidaciones de valores. Han aumentado aún más su huella en el sistema financiero institucionalizando líneas internacionales de intercambio de divisas, estableciendo servicios permanentes para los intermediarios de último recurso, y mediante amplias regulaciones y pruebas de estrés.

La pregunta es: ¿Qué visión estratégica guía el control que los tecnócratas ejercen sobre este formidable instrumento del poder soberano? ¿Para quién o para qué planifican los bancos centrales?

La respuesta es, por supuesto, para el sector financiero privado. Y más que un sistema descentralizado regido por los precios del mercado, la banca financiera privada se ha convertido progresivamente en algo similar a un sistema de planificación centralizada: las prioridades de la inversión global no son función de las decisiones de millones de especuladores Hayekianos si no de los modelos de negocio de las pocas decenas de grandes bancos y gestores de activos. La banca invierte en hipotecas; los gestores de activos en cualquier empresa que figure en los índices ponderados de capitalización del mercado; las empresas de capital privado en el sector inmobiliario urbano; y las empresas de capital de riesgo en modelos escalables de extracción de renta. Este sector está altamente concentrado en la cima, con unas pocas empresas gigantes –bancos, fondos de cobertura, fondos de capital privado– que ejercen un considerable control sobre los flujos globales de capital. Son, en efecto, los planificadores centrales de la clase poseedora de la riqueza.

En lugar de aplicar un correctivo a las ineficiencias y desigualdades de este modo de asignación del capital, la planificación de los bancos centrales se ha orientado desde hace tiempo para su expansión y estabilización. La crisis financiera de 2008 no cambió este patrón de financiarización dirigida por el banco central. ¿El sistema de banca en la sombra no establece por sí solo mercados de repo o titulización paneuropeos suficientemente líquidos y estandarizados?El BCE ayudará. ¿El sistema privado de liquidación de valores es ineficiente y crea fricciones en los mercados de capitales? El BCE establecerá uno mejor y público. ¿Los mercados de activos se paralizan regularmente y amenazan la expansión del sector financiero? Los bancos centrales establecerán límites y crearán instrumentos de último recurso, asegurando así de manera efectiva la capacidad de los fondos de cobertura y de capital privado de engullir activos en medio del desastre económico.

El resultado es que, si bien la planificación del banco central ya existe, actualmente está orientada a apuntalar un sistema en el que la planificación de la inversión la realiza realmente el sector financiero privado. Este sistema es tan profundamente injusto como ineficiente. Los bancos centrales se han transformado en prestamistas de último recurso de un estatus quo manifiestamente insostenible.

Socializar la planificación de los Bancos Centrales

¿Pueden los bancos centrales convertirse en instituciones progresistas? Entre los observadores de este arco ideológico es mayoritaria la opinión de que deben reducir su tamaño y hacerse más abiertos al control democrático. Los progresistas, no obstante, deberán considerar una senda alternativa hacia la democratización de los bancos centrales: reducir el tamaño del sistema financiero privado y doblar la planificación de los bancos centrales.

Es importante ser claros: aunque las instituciones financieras privadas detentan un poder extraordinario en la economía, la fuente última de tal poder es el estado. Los expertos jurídicos Robert Hockett y Saule Omarova han acuñado la frase “franquicia financiera” para describir un acuerdo según el cual los bancos privados actúan como una “franquicia” de los ciudadanos, con el poder de actuar con la fe y el crédito público. El modelo, que en Estados Unidos adquirió su forma contemporánea entre la creación de la Reserva Federal en 1913 y la reforma del sistema financiero con el New Deal del presidente Roosevelt en 1930, se basaba en la doble asunción de la escasez de capital y de que el sector privado es más capaz de aplicarlo a los usos más productivos. Ninguno de estos supuestos se mantiene hoy. El capital es abundante, y la asignación de capital privado ha creado una gran desigualdad dentro de las naciones y entre ellas, y ha conducido al planeta al borde de la catástrofe climática y el colapso ambiental.

Los franquiciados han tenido una buena racha. Ha llegado la hora de que lo público aparte al intermediario. La tarea no es fácil. El progresismo tiene que pensar cuidadosamente sobre la arquitectura de un sistema financiero en el cual la creación del crédito y la asignación del capital estén sujetos a la planificación pública en lugar de a la privada.

Una vez más, el hecho positivo es que la planificación de la banca central está ya presente. Esto socava los argumentos de los libros de texto a favor de delegar la política monetaria a los bancos centrales independientes. En primer lugar, las muchas formas en que los bancos centrales dirigen, configuran y construyen los mercados financieros invalida el principio de neutralidad del mercado. La idea de que la política monetaria sólo tiene (o debería tener) una huella insignificante en la economía es un mito desde hace mucho tiempo, por lo que proponer que esa huella se utilice de forma progresista no debería preocuparnos. En segundo lugar, los bancos centrales disponen de muchas más herramientas que las que implica la llamada regla de Tinbergen,según la cual un solo instrumento (como la tasa de interés a corto plazo) solo puede ser utilizado para lograr un único objetivo (como la estabilidad de precios). Desde hace tiempo el principio fundacional de la política monetaria –la aplicación de dicha regla a los bancos centrales– no tiene sentido. Es mucho más preciso comparar la banca central con una navaja suiza: un aparato que contiene muchos instrumentos diferentes que pueden, por tanto, emplearse para propósitos diversos.

Reorientar la planificación de la banca central desde el beneficio privado al interés público es tan posible como necesario. Solo es posible, no obstante, como parte de una revisión a gran escala del sistema financiero, cuyos componentes clave deberían nacionalizarse. Si bien esta no es la ocasión de entrar en detalles, cabe destacar dos aspectos. Primero, el progresismo debería pensar a lo grande y con descaro, pero es también importante reconocer que esta situación –desigualdad extrema, colapso financiero, depresión económica– ya ha sucedido con anterioridad. El periodo del New Deal ofrece muchos ejemplos de políticas e instituciones financieras públicas que pueden servir de guía. Más aún, pensadores destacados de dicho periodo tuvieron experiencia de primera mano en la práctica real de la planificación económica: Adolf Berle actuó como consejero legal en la Corporación para la Reconstrucción de las Finanzas y John Kenneth Galbraith ayudó a gestionar la Oficina de Administración de Precios del gobierno durante la Segunda Guerra Mundial. Como muestran Sarah Quinn y sus colaboradores, las ideas de Berle para un “equipo moderno de herramientas financieras” proporcionan un excelente punto de partida para pensar en reformas radicales y democratizar hoy el sistema financiero. De hecho, la capacidad de la izquierda para desarrollar modelos de política económica sofisticados y aplicables crece deprisa. TINA (acrónimo en inglés de “no hay alternativa”) pertenece al ayer: hoy los progresistas “tienen un plan para ello”.

El segundo punto a enfatizar es el carácter internacional de la agenda progresista para las finanzas. Si bien, en retrospectiva, la crisis financiera de 2008 no hizo borrón y cuenta nueva, el desplome económico y político generado por la pandemia del coronavirus puede proporcionar una oportunidad única para renegociar el orden financiero internacional. Las repercusiones de la pandemia muestran, una vez más, la devastadora dependencia del sistema global financiero del dólar USA y por tanto de la Reserva Federal. A finales de marzo de 2020, las salidas de capital desde economías de mercado emergentes habían sobrepasado todos los episodios previos de fuga de capital. Ya había vidas ya en juego en 2008-09, pero el coste humano del actual sistema se muestra hoy con mucho más rigor: una línea swap de la Fed es literalmente una cuestión de vida o muerte. El calentamiento global, la degradación medioambiental, y las pandemias son problemas globales con efectos mundiales de retroalimentación: las expectativas para combatir estos problemas son muy limitadas sin un orden financiero multilateral más equilibrado.

Conclusión

A medida que el mundo emerja de la pandemia del coronavirus habrá una oportunidad única en el siglo de reconstruir el orden económico global. La era TINAestá acabada y las alternativas no podrían ser más claras. Mientras que la ficción de una tecnocracia neoliberal ilustrada está muerta, el neoliberalismo sobrevivirá en sus variantes marcadamente autoritarias y nacionalistas: véanse Brasil y Estados Unidos. La alternativa es democracia, tanto política como económica. Una de las condiciones indispensables para lograrlo es la transformación de la banca central. La planificación de la banca central ya existe, pero orientada a apuntalar la tasa de beneficio de un sobredimensionado y extractivo sistema financiero. El remedio requiere una gran revolución política y una pequeña revolución tecnocrática: transformar el sistema financiero confiriéndole carácter de servicio público guiado al bienestar ciudadano, y socializar la planificación de la banca central.

Foto: Paul Roberts