El problema con esta narrativa es que es errónea. A nivel internacional, la mayor deuda doméstica no estaba, ni está, en los Estados Unidos, sino en el norte de Europa, que a pesar de haber sentido la crisis, no fue en la misma medida. ¿Por qué los EE.UU. se vieron más afectados? ¿Y por qué el volumen de la deuda doméstica difiere tanto entre países?

Se necesita una narrativa nueva e internacional.

Desde que comenzó la crisis financiera en los Estados Unidos en 2008, la deuda privada se ha convertido en un tema cada vez más polémico en el campo de la economía. Según muchos economistas, la excesiva deuda de los hogares fue una de las principales causas de la crisis de 2008, no sólo porque las personas no pudieron pagar sus deudas, sino también porque la actividad económica fue absorbida para pagar la deuda existente, profundizando así la recesión.

Para estudiar el crecimiento del endeudamiento, un capítulo pequeño pero significativo de la literatura sobre política social investigó la relación entre el crédito y los gastos de bienestar. Muchxs autorxs argumentaron que el aumento de la deuda era el efecto de la reducción de la asistencia social o de la falta de protección social. En otras palabras, plantearon la hipótesis de una compensación entre el bienestar y la deuda de los hogares: en países donde el estado de bienestar es más generoso, la gente no necesita pedir dinero prestado, mientras que en países con estados de bienestar menos generosos, necesitan pedir prestado para cubrir sus necesidades vitales.

Mi investigación demuestra que estas dos líneas de investigación —que lxs prestatarixs son lxs culpables y que hay una relación inversa entre la solidez del estado de bienestar de un país y la deuda— son completamente incorrectas.

Mis conclusiones tienen profundas implicaciones sobre cómo entendemos la deuda doméstica y demuestran que deberíamos tener sistemas de bienestar fuertes, sólidos e inclusivos. De este modo, los hogares (y sus países) tendrán sistemas financieros más estables, incluso cuando los hogares se endeudan.

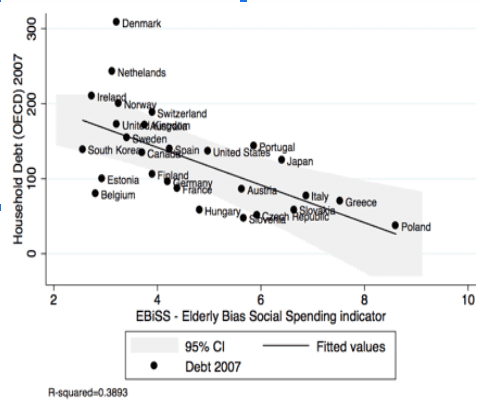

En primer lugar, mi investigación muestra que no es necesariamente cierto que sistemas de bienestar sólidos impliquen un menor endeudamiento de los hogares. Mi análisis de los datos muestra que el mayor endeudamiento privado se da justamente en países donde el gasto en bienestar es más generoso: los países escandinavos. Los hogares de Dinamarca, por ejemplo, han acumulado deudas por un total de más de tres veces la renta neta disponible de la nación (315,25 por ciento, datos de la OCDE 2014). En los Estados Unidos, en el mismo año, la deuda de los hogares era el 114 por ciento de la renta neta disponible.

Sostengo que la edad de quienes reciben asistencia social es muy importante. Si la mayor parte del gasto en bienestar se concentra en las personas mayores y las pensiones, las poblaciones jóvenes y activas tendrán menos confianza y disposición a asumir riesgos, como pedir un préstamo. Este es el caso en la mayor parte de Europa continental, pero en los estados con una protección más amplia de la población activa y de la juventud, como políticas de desempleo sólidas y gastos en educación superior, la gente tiene mucha más confianza en el futuro. Esa mayor estabilidad financiera fomenta la toma de riesgos tales como el préstamo.

Es la calidad más que la cantidad o la generosidad de la ayuda social lo que influye en el monto del endeudamiento de los hogares. Los países que gastan una mayor parte de sus presupuestos de bienestar para proteger a lxs jóvenes del desempleo y otros riesgos tienden a tener un mayor nivel de endeudamiento familiar, mientras que los países que asignan la mayor parte de ese presupuesto a las personas mayores tienden a tener un endeudamiento más bajo. Cuando lxs jóvenes se sienten segurxs financieramente, también tendrán menos aversión al riesgo.

Por lo tanto, una verdadera política progresiva en torno a la deuda familiar debería tener esto en cuenta: la solución al endeudamiento de los hogares no debería ser más austeridad, ni limitarse al rescate de los bancos con dinero público. Tal como nos mostró el ejemplo escandinavo, el alto endeudamiento de los hogares no es necesariamente un problema.

Lo que es problemático es la falta de un sistema que saque de apuros a la gente, es decir, un estado de bienestar adecuado el cual también debe ser inclusivo para cumplir con sus objetivos de crear un entorno financiero más estable. La elevada deuda era un problema menor para la población de los países escandinavos, y sus economías nacionales en general.

Si la crisis de 2008 nos mostró algo, es que tanto lxs políticxs como lxs agentes del mercado decidieron utilizar la economía real para salvar una economía financiera muy apalancada, al tiempo que señalaban con el dedo al sector doméstico (a la larga no tan apalancado). Mi investigación muestra que los hogares no tuvieron la culpa.

Esta narrativa que culpa a los hogares se ha afianzado, en parte, debido al poder que las finanzas tienen en el sistema. Debemos cambiar esta narrativa. Alguna vez, el sector financiero se utilizó para financiar la economía real y proporcionar capital para actividades productivas. Hoy en día, las finanzas generan un crecimiento que la economía real no puede ofrecer, y se ha convertido en el principal centro de interés para la élite política y empresarial que busca ganancias financieras fáciles. Nuestro pensamiento teórico y político debería anteponer a las personas y a la economía real, y esto no puede limitarse a un solo país. La lucha y el análisis deben ser internacionalistas en su esencia. De lo contrario, las poderosas narrativas tomarán el control de nuevo.

Figura: Cantidad de deuda doméstica según la orientación de los gastos de bienestar social por edades en los países de la OCDE.

Nota. La figura ilustra una relación inversa entre la orientación del gasto social hacia las personas mayores (EBiSS, en el ejex), frente a la cantidad de deuda de los hogares como porcentaje del ingreso neto disponible (en el ejey). El EBiSS (Vanhuysse 2014) se calcula como una tasa entre el gasto social de la población activa (en el numerador) contra el gasto orientado a la población de edad avanzada (en el denominador), utilizando datos de la base de datos SOCX de la OCDE. Un valor más alto en el índice EBiSS significa que una mayor proporción del gasto social se destina a la población de edad avanzada. Por ejemplo, en Polonia un EBiSS de 8,6 corresponde a un 37,5 por ciento de la deuda de los hogares como porcentaje del ingreso neto disponible. El área gris representa un intervalo de confianza del 95 por ciento. El modelo sugiere que el 38 por ciento de la variación de los niveles de deuda de los hogares en los distintos países puede explicarse por el sesgo de orientación del gasto social hacia las personas mayores.

Datos: National Accounts at a Glance, https://data.oecd.org/hha/household-debt.htm, OCDE.