O problema com esta narrativa é que está errada. A nível internacional, a maior dívida das famílias não estava e não está nos Estados Unidos, mas sim no norte da Europa. O Norte da Europa sentiu a crise, mas não na mesma medida que os EUA. Porque é que os EUA foram mais afectados? E porque é que a quantidade de dívida das famílias difere tanto entre países?

É necessária uma nova narrativa internacional.

Desde que a crise financeira começou nos Estados Unidos em 2008, a dívida privada tornou-se um tema cada vez mais polémico no campo da economia. Segundo muitos economistas, o endividamento excessivo das famílias foi uma das principais causas da crise de 2008, não só porque as pessoas não conseguiram pagar as suas dívidas, mas também porque a actividade económica foi sugada para pagar a dívida existente, agravando assim a recessão.

Para estudar o crescimento do endividamento, uma pequena mas significativa vertente da literatura sobre política social investigou a relação entre o crédito e as despesas com a segurança social. Muitos autores argumentaram que o aumento do endividamento era o efeito da redução de apoios dados pela segurança social ou a falta destes. Por outras palavras, colocaram a hipótese de um compromisso entre a estado social e a dívida das famílias.. Ou seja, em países onde o “Estado-Providência” é mais generoso, as pessoas não precisam de pedir dinheiro emprestado, enquanto que em países com Estados menos generosos, as pessoas precisariam de pedir dinheiro emprestado para satisfazer as necessidades da vida.

A minha investigação mostra que ambas as vertentes de investigação — em que a culpa é dos que pedem empréstimos , e onde existe uma relação inversa entre a robustez do estado-providência de um país e a dívida — estão completamente incorrectas.

As minhas conclusões têm profundas implicações para os nossos esquemas de pensamento sobre o endividamento das famílias. Em última análise, mostra que deveríamos ter sistemas de segurança social fortes, robustos e inclusivos; e se o fizermos, as famílias (e os seus países) têm sistemas financeiros mais estáveis, mesmo quando estas assumem dívidas.

Primeiro, a minha investigação mostra que não é necessariamente o caso que sistemas robustos de apoio social signifiquem um menor endividamento por parte das famílias. A minha análise dos dados mostra que o maior endividamento privado é nos mesmos países onde a despesa com a segurança social é mais generosa: os países escandinavos. As famílias na Dinamarca, por exemplo, acumularam dívidas totalizando mais de três vezes o rendimento líquido disponível da nação (315,25%, dados da OCDE de 2014). Nos Estados Unidos, no mesmo ano, a dívida das famílias foi de 114% do rendimento líquido disponível.

Eu argumento que a idade daqueles/as que recebem apoios do estado é muito importante. Se a maior parte das despesas com a segurança social se concentrar nos idosos e pensões, as populações jovens e activas vão estar menos confiantes e menos dispostas a assumir riscos, tais como pedir dinheiro emprestado. Este é o caso na maior parte da Europa continental. Mas naqueles Estados com protecções mais amplas que abrangem a população activa e jovens, tais como fortes políticas de combate ao desemprego e mais despesas com o ensino superior, há mais confiança no futuro. Esta maior estabilidade financeira encoraja a capacidade para tomar riscos, tais como a contracção de empréstimos.

É a qualidade da segurança social que influencia a quantidade de empréstimos, e não a quantidade ou a generosidade na segurança social que influencia a quantidade dos endividamentos contraídos pelas famílias. Os países que gastam maiores proporções dos seus orçamentos na segurança social para proteger os jovens do desemprego e de outros riscos tendem a ter um nível mais elevado de dívida por agregado familiar, enquanto que os países que distribuem a maior parte das suas despesas por idosos tendem a ter um nível mais baixo. Quando os jovens se sentem financeiramente seguros, são também menos avessos ao risco.

Uma verdadeira política progressiva em torno do endividamento das famílias deve, portanto, ter isto em consideração: A solução para o endividamento das famílias não deve ser mais austeridade, ou limitada ao salvamento dos bancos com dinheiro público. O elevado endividamento das famílias não é necessariamente um problema, como nos mostrou o exemplo escandinavo.

O que é problemático é a falta de um sistema que salvaguarde o povo, ou seja, um estado social adequado. Um estado social adequado também deveria ser inclusivo, a fim de cumprir com os seus objectivos de criar um contexto financeiro mais estável. Uma dívida elevada era menos problemática para a população escandinava, e para as economias da nação em geral.

Se a crise de 2008 nos mostrou alguma coisa, foi que tanto os políticos como os responsáveis do mercado decidiram utilizar a economia real para salvar uma economia financeira com muito poder, ao mesmo tempo que apontavam o dedo ao sector familiar (em última análise não com muito poder). A minha investigação mostra que a culpa não foi dos agregados familiares.

Em parte, esta narrativa que culpa as famílias foi adoptada devido ao poder que o sector financeiro tem no sistema. Temos de mudar esta narrativa. Era uma vez, o sector financeiro foi utilizado para financiar a economia real e fornecer-lhe capital para empreendimentos produtivos. Hoje em dia as finanças proporcionam um crescimento que a economia real não pode proporcionar, e tornou-se o principal centro de interesse para a elite política e empresarial que procura ganhos financeiros fáceis. O nosso pensamento teórico e político deveria colocar as pessoas e a economia real em primeiro lugar. E isto não pode ser feito num só país. A luta e a análise deveriam ser internacionalistas no seu cerne. Ou as narrativas com mais poder irão assumir o controle, mais uma vez.

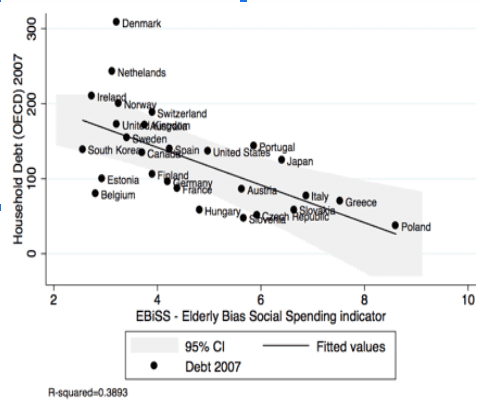

Figura: Quantidade da Dívida das Famílias por Orientação etária das Despesas com a Segurança Social nos Países da OCDE.

Nota: A figura mostra uma relação inversa entre a orientação da despesa social em idosos (EBiSS, no eixo x), versus a quantidade de dívida dos agregados familiares como % do rendimento líquido disponível (no eixo y). O EBiSS (Vanhuysse 2014) é calculado como uma taxa entre a despesa social para a população activa (no numerador) versus a despesa orientada para a população idosa (no denominador), utilizando dados da SOCX relativos à OCDE. Um valor mais elevado no índice EBiSS significa que uma maior proporção da despesa social vai para a população idosa. Por exemplo, na Polónia, um EBiSS de 8,6 corresponde a 37,5% da dívida das famílias como % do rendimento líquido disponível. A área cinzenta representa um intervalo de confiança de 95%. O modelo sugere que a variação de 38% dos níveis de endividamento dos agregados familiares entre países pode ser explicada pela orientação tendenciosa da despesa social em idosos.

Dados: National Accounts at a Glance, https://data.oecd.org/hha/household-debt.htm, OECD.